Riešenie problémov bánk a účasť veriteľov

Poznámka k riešeniu krízových situácií bánk a účasti veriteľov (bail-in)

V reakcii na finančnú krízu v roku 2008 mnoho krajín prijalo predpisy, ktoré umožnia riadne riešenie krízových situácií bánk ohrozených platobnou neschopnosťou bez potreby pomoci daňových poplatníkov. To znamená, že akcionári a veritelia bánk sa môžu v prípade likvidácie podieľať na ich stratách. Cieľom týchto predpisov je umožniť riešenie krízových situácií bánk bez použitia verejných prostriedkov.

Na tento účel prijala Európska únia tieto právne predpisy:

- Smernica o ozdravných postupoch a riešení krízových situácií bánk (BRRD) a

- nariadenie, ktorým sa stanovujú jednotné pravidlá a jednotný postup pre riešenie problémov úverových inštitúcií a niektorých investičných podnikov v rámci jednotného mechanizmu na riešenie problémov a jednotného fondu na riešenie problémov (nariadenie SRM).

BRRD okrem iného stanovuje, že každý členský štát EÚ zriadi národný orgán na riešenie krízových situácií, ktorý má určité právomoci na riešenie problémov a ozdravenie úverových inštitúcií. Tieto opatrenia môžu mať nepriaznivé vplyvy na akcionárov a veriteľov bánk.

Presná povaha opatrení na národnej úrovni, ktoré môžu orgány na riešenie krízových situácií prijať, sa môže v detailoch líšiť. Nižšie vysvetľujeme možné opatrenia na riešenie krízových situácií na príklade Nemecka. Postupy riešenia krízových situácií v iných krajinách, najmä v mimoeurópskych krajinách, sa môžu líšiť, a to ešte výraznejšie.

Kedy sa ma to môže týkať?

Môže sa vás to týkať, ak ste akcionár alebo veriteľ banky, t. j. ak vlastníte finančné nástroje vydané bankou (napr. akcie, dlhopisy alebo certifikáty), alebo ako zmluvný partner banky, ak máte voči banke pohľadávky (napr. jednotlivé transakcie na základe rámcovej zmluvy o finančných termínovaných transakciách).

Cenné papiere, ktoré vaša banka drží pre vás ako klienta na depozitnom účte a ktoré neboli vydané depozitnou bankou, nie sú predmetom opatrenia na riešenie krízovej situácie voči tejto banke. Ak je depozitná banka predmetom opatrenia na riešenie krízovej situácie, vaše vlastnícke práva k týmto finančným nástrojom na depozitnom účte tým nie sú dotknuté.

Ktoré orgány sú zodpovedné za riešenie krízových situácií?

Orgány na riešenie krízových situácií boli zriadené s cieľom umožniť riadne riešenie krízových situácií. Orgán na riešenie krízových situácií zodpovedný za príslušnú banku je oprávnený za určitých podmienok nariadiť opatrenia na riešenie krízových situácií.

Orgánmi zodpovednými za riešenie krízových situácií v Nemecku sú Jednotný orgán pre riešenie krízových situácií (SRB alebo Einheitlicher Abwicklungsausschuss) a Spolkový úrad pre dohľad nad finančnými službami (Bundesanstalt für Finanzdienstleistungsaufsicht – BaFin). Z dôvodu zjednodušenia sa v ďalšom texte nerozlišuje medzi SRB a BaFin.

Kedy nastane riešenie krízovej situácie banky alebo účasť veriteľov?

Orgán na riešenie krízových situácií môže nariadiť určité opatrenia na riešenie krízovej situácie, ak sú splnené všetky tieto podmienky:

- Ohrozené je prežitie dotknutej banky. Toto posúdenie sa vykonáva v súlade s právnymi požiadavkami a uplatňuje sa napríklad v prípade, ak straty banky znamenajú, že už nespĺňa zákonné požiadavky na povolenie jej činnosti ako úverovej inštitúcie.

- Neexistuje žiadna vyhliadka, že sa zlyhanie banky podarí odvrátiť alternatívnymi opatreniami súkromného sektora alebo inými regulačnými opatreniami.

- Opatrenie je nevyhnutné vo verejnom záujme, t. j. je nevyhnutné a primerané a likvidácia v rámci riadneho konkurzného konania nie je rovnocennou alternatívou.

Aké opatrenia môže orgán na riešenie krízových situácií prijať?

Ak sú splnené všetky podmienky na riešenie krízovej situácie, orgán na riešenie krízových situácií môže ešte pred vyhlásením platobnej neschopnosti prijať rozsiahle opatrenia, ktoré môžu mať negatívny vplyv na akcionárov a veriteľov banky, napríklad:

- Bail-in (tiež známy ako účasť veriteľov): Orgán na riešenie krízových situácií môže buď odpísať finančné nástroje a pohľadávky voči banke čiastočne alebo v plnej výške, alebo ich previesť na vlastný kapitál (akcie alebo iné majetkové podiely v spoločnosti) s cieľom stabilizovať banku.

- Predaj spoločnosti: Akcie, aktíva, práva alebo záväzky banky, ktorá je predmetom riešenia, sa prevedú v celom rozsahu alebo čiastočne na konkrétneho kupujúceho. Pokiaľ sa predaj spoločnosti dotkne akcionárov a veriteľov, bude im k dispozícii iná existujúca inštitúcia.

- Prechodná banka: Orgán na riešenie krízových situácií môže previesť akcie banky alebo časť prípadne všetky aktíva banky vrátane jej záväzkov na prechodnú banku. To môže ovplyvniť schopnosť banky plniť svoje platobné a dodávateľské záväzky voči veriteľom a znížiť hodnotu akcií banky.

- Prevod na spoločnosť spravujúcu aktíva: Aktíva, práva alebo záväzky sa prevádzajú na spoločnosť spravujúcu aktíva s cieľom spravovať aktíva tak, aby sa maximalizovala ich hodnota až do neskoršieho predaja alebo likvidácie. Podobne ako v prípade predaja spoločnosti, veritelia budú mať po prevode nového dlžníka.

Orgán na riešenie krízových situácií môže oficiálne nariadiť úpravu podmienok finančných nástrojov vydaných bankou a pohľadávok voči nej, napríklad môže zmeniť splatnosť alebo úrokovú sadzbu v neprospech veriteľa. Okrem toho môžu byť upravené platobné a dodávateľské záväzky vrátane ich dočasného pozastavenia. Dočasne môžu byť pozastavené aj práva veriteľov na vypovedanie a iné rozhodovacie práva vyplývajúce z finančných nástrojov alebo pohľadávok.

Za akých okolností sa na mňa ako veriteľa vzťahuje bail-in?

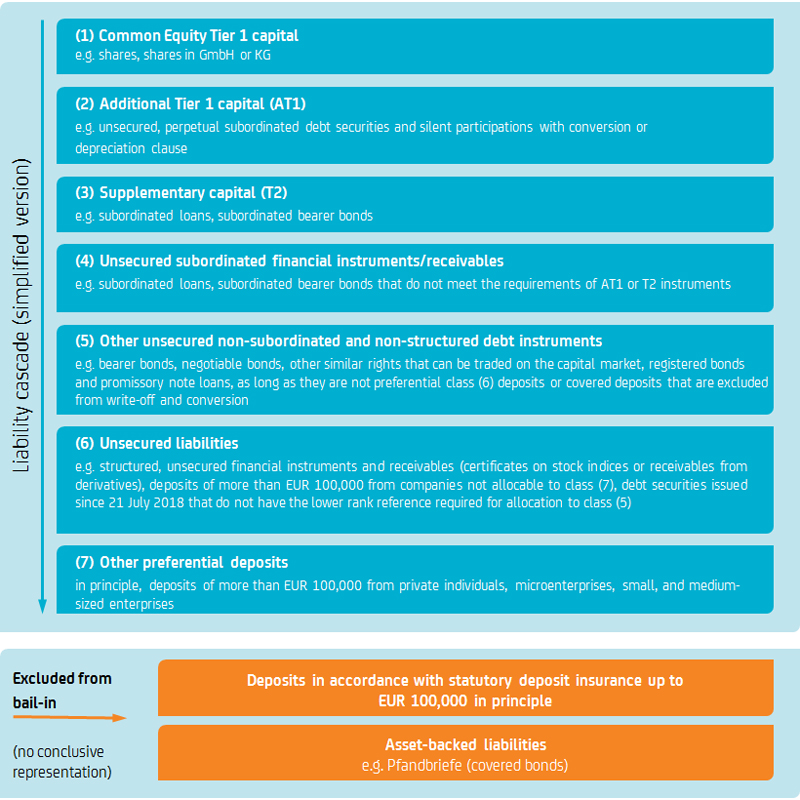

To, či sa na vás ako veriteľa vzťahuje bail-in, závisí od rozsahu nariadeného opatrenia a od klasifikácie vášho finančného nástroja alebo pohľadávky. V rámci opatrenia bail-in sú finančné nástroje a pohľadávky rozdelené do rôznych tried a čerpané podľa právneho poradia priority záväzkov (kaskáda záväzkov).

Pre účasť akcionárov a veriteľov príslušných tried platia nasledujúce zásady: Len v prípade, že trieda záväzkov bola čerpaná v plnom rozsahu, ale nestačí na primeranú kompenzáciu strát potrebných na stabilizáciu banky, možno odpísať alebo konvertovať ďalšiu triedu záväzkov v kaskáde záväzkov.

Niektoré typy finančných nástrojov a pohľadávok sú zo zákona vylúčené z opatrenia bail-in. Napríklad vklady kryté zákonným systémom poistenia vkladov do výšky 100 000 EUR a záväzky zabezpečené aktívami (napr. Pfandbriefe [kryté dlhopisy]). V kaskádovom systéme záväzkov banky so sídlom v Nemecku sa rozlišujú tieto triedy:

1. Opatrenia na riešenie krízovej situácie sa najskôr týkajú kmeňového kapitálu Tier 1, a teda vlastníkov banky.

2. Následne sú oslovení veritelia dodatočného kapitálu Tier 1 (držitelia nezabezpečených podriadených dlhopisov s neobmedzenou splatnosťou a tichých podielov s konverznými alebo amortizačnými doložkami, ktoré sú podriadené doplnkovým kapitálovým nástrojom).

3. Následne sa čerpá doplnkový kapitál. To sa týka veriteľov podriadených záväzkov (napr. držiteľov podriadených úverov).

4. Ďalej v kaskáde pasív nasledujú nezabezpečené podriadené finančné nástroje a pohľadávky, ktoré nespĺňajú požiadavky na dodatočný kapitál Tier 1 alebo doplnkový kapitál.

5. Za nimi v kaskáde záväzkov nasledujú nezabezpečené nepodriadené finančné nástroje a neštruktúrované dlhové nástroje1. Táto trieda zahŕňa iba dlhové cenné papiere, ktoré:

a) boli emitované pred 21. júlom 2018 a nepredstavujú nástroje peňažného trhu ani štruktúrované produkty; alebo

b) boli emitované od 21. júla 2018, majú zmluvnú platnosť najmenej jeden rok, nepredstavujú štruktúrované produkty a v ktorých zmluvné podmienky a v prípade povinnosti zverejniť prospekt aj prospekt výslovne uvádzajú, že majú nižšie poradie ako záväzky nasledujúcej triedy (6).

Táto trieda sa tiež označuje ako „neprioritná nepodriadená“ (alebo „senior non-preferred“).

6. Ďalšia úroveň v kaskádovom usporiadaní záväzkov zahŕňa nasledujúce nezabezpečené záväzky:

a) Dlhové nástroje, ktoré nie je možné zaradiť do triedy (5), napríklad dlhové nástroje vydané od 21. júla 2018, ktoré nemajú nižšiu referenčnú úroveň požadovanú na zaradenie do triedy (5).

b) Štruktúrované nezabezpečené finančné nástroje a pohľadávky (ako sú certifikáty na akciové indexy alebo pohľadávky z derivátov). V takýchto prípadoch závisí výška splátky alebo úrokovej platby od neistých budúcich udalostí alebo sa vyrovnanie uskutoční iným spôsobom ako peňažnou platbou.

c) Sem patria aj vklady presahujúce 100 000 EUR od spoločností, ktoré nie je možné zaradiť do triedy (7).

Na rozdiel od triedy (5) sa táto trieda označuje tiež ako prioritná nepodriadená (alebo „senior preferred“).

7. Nakoniec, vklady od súkromných osôb, mikropodnikov, malých a stredných podnikov možno čerpať tiež v rozsahu, v akom prekračujú zákonnú záruku vkladov vo výške 100 000 EUR (ostatné prioritné vklady).

Zjednodušené poradie záväzkov uvedené na poslednej strane (v smere šípky počnúc kmeňovým kapitálom Tier 1) sa preto uplatňuje, pričom nižšia trieda sa na pokrytie strát použije len vtedy, ak čerpanie z predchádzajúcich tried nie je dostatočné (pozri bod „zjednodušená prezentácia kaskády záväzkov“).

Orgán pre riešenie krízových situácií sa môže v jednotlivých prípadoch od tohto princípu odchýliť.

1 Dlhové nástroje sú dlhopisy na doručiteľa, obchodovateľné dlhopisy a podobné práva, ktoré možno svojou povahou obchodovať na kapitálovom trhu a registrované dlhopisy a zmenkové úvery, ak sa nekvalifikujú ako prioritné vklady v triede (6) alebo ako kryté vklady, ktoré sú vylúčené z odpisu a konverzie.

Aké dôsledky môžu mať opatrenia na riešenie krízovej situácie pre mňa ako veriteľa?

Ak orgán na riešenie krízovej situácie nariadi alebo vykoná opatrenia podľa týchto pravidiel, veriteľ nesmie ukončiť finančné nástroje alebo pohľadávky ani uplatniť žiadne iné zmluvné práva výlučne na základe tohto opatrenia. To platí, pokiaľ banka plní svoje hlavné záväzky podľa podmienok finančných nástrojov a pohľadávok, vrátane záväzkov na platbu a plnenie.

Ak orgán na riešenie krízových situácií vykoná uvedené opatrenia, je možné, že sa investovaný kapitál akcionárov a veriteľov v plnej výške stratí. Akcionári a veritelia finančných nástrojov a pohľadávok môžu preto stratiť celú kúpnu cenu, ktorú vynaložili na nadobudnutie finančných nástrojov a pohľadávok, ako aj ďalšie náklady spojené s nadobudnutím.

Samotná možnosť nariadenia opatrení na riešenie krízovej situácie môže sťažiť predaj finančného nástroja alebo pohľadávky na sekundárnom trhu. To môže znamenať, že akcionári a veritelia budú môcť finančný nástroj alebo pohľadávku predať len s výraznou zľavou. Aj v prípade existujúcich záväzkov emitenta na spätné odkúpenie môže pri predaji takýchto finančných nástrojov dôjsť k výraznému zníženiu ich hodnoty.

Ak banka prechádza procesom riešenia krízovej situácie, s akcionármi a veriteľmi by sa nemalo zaobchádzať horšie ako v rámci bežného konkurzného konania banky. Ak však opatrenie na riešenie krízovej situácie vedie k tomu, že akcionár alebo veriteľ sa ocitne v horšej situácii, ako by bol v rámci bežného konkurzného konania proti banke, akcionár alebo veriteľ má nárok na náhradu škody z fondu zriadeného na účely riešenia krízovej situácie (reštrukturalizačný fond alebo Jednotný fond na riešenie krízovej situácie, SRF). V prípade vzniku nároku na náhradu škody voči SRF existuje riziko, že výsledné platby budú realizované oveľa neskôr, ako by to bolo v prípade, ak by banka riadne splnila svoje zmluvné záväzky.

Poznámka podľa článku 41 ods. 4 delegovaného nariadenia (EÚ) 2017/565 z 25. apríla 2016

Určité finančné nástroje emitované úverovými inštitúciami a investičnými spoločnosťami sú navrhnuté tak, aby spĺňali kapitálové požiadavky podľa nariadenia (EÚ) č. 575/2013, smernice 2013/36/EÚ a smernice 2014/59/EÚ.

Ide najmä o nástroje kmeňového kapitálu Tier 1, doplnkového kapitálu Tier 1 alebo doplnkové kapitálové nástroje emitované v triedach (1) až (3), podriadené finančné nástroje a pohľadávky opísané v triede (4) a nepreferenčné dlhové nástroje klasifikované v triede (5).

Tieto nástroje majú zvyčajne vyšší výnos ako bankové vklady, ale v prípade platobnej neschopnosti, alebo ak sa prijmú opatrenia na riešenie krízovej situácie, nesú vyššie riziko zlyhania z dôvodu nižšej priority a vo všeobecnosti neexistujúcej záruky vkladov. Na rozdiel od bankových vkladov sa tieto nástroje môžu spravidla obchodovať na sekundárnom trhu, ale je možné, že na sekundárnom trhu sa nenájde kupujúci alebo predávajúci (riziko likvidity) a trhová cena sa môže zmeniť v neprospech investora (riziko zmeny ceny).

Podrobnosti o príležitostiach a rizikách nájdete v dokumentácii konkrétneho finančného nástroja.

Kde sa môžem dozvedieť viac?

BaFin zverejnil informácie o riešení krízových situácií bánk a poisťovní a o možnom zdieľaní strát so zákazníkmi: